Heute zeige ich euch die Zusammenstellung in meinem Depot für den Monat August 2020. Da dies der erste Beitrag über das Depot ist, werde ich hier auch auf meine Investmentstrategie eingehen. Für die Darstellung des Depots habe ich zwei Grafiken erstellt:

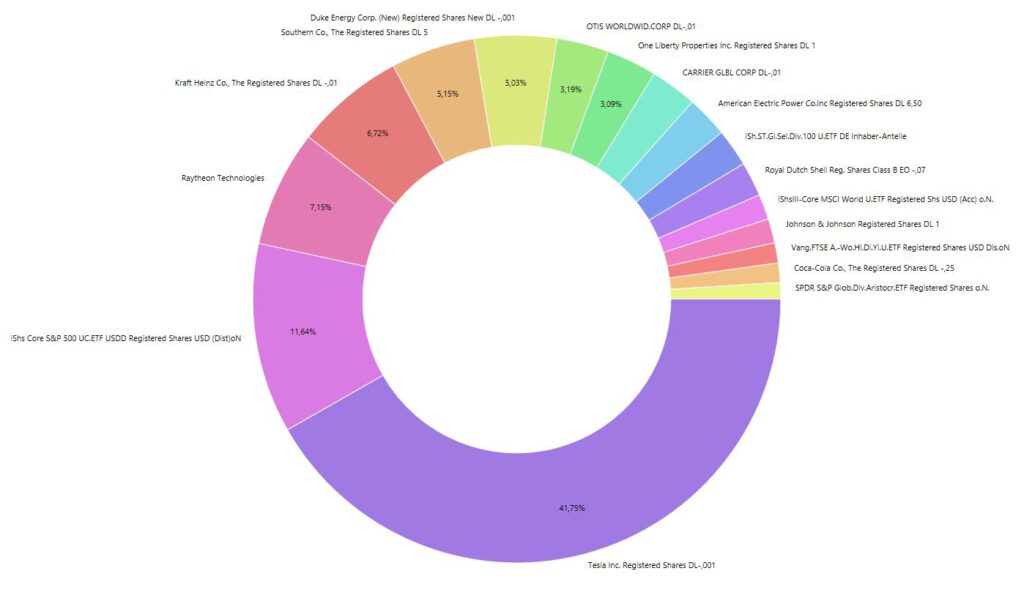

Die erste Grafik zeigt die Zusammenstellung des Depots und die Gesamtperformance der Aktien:

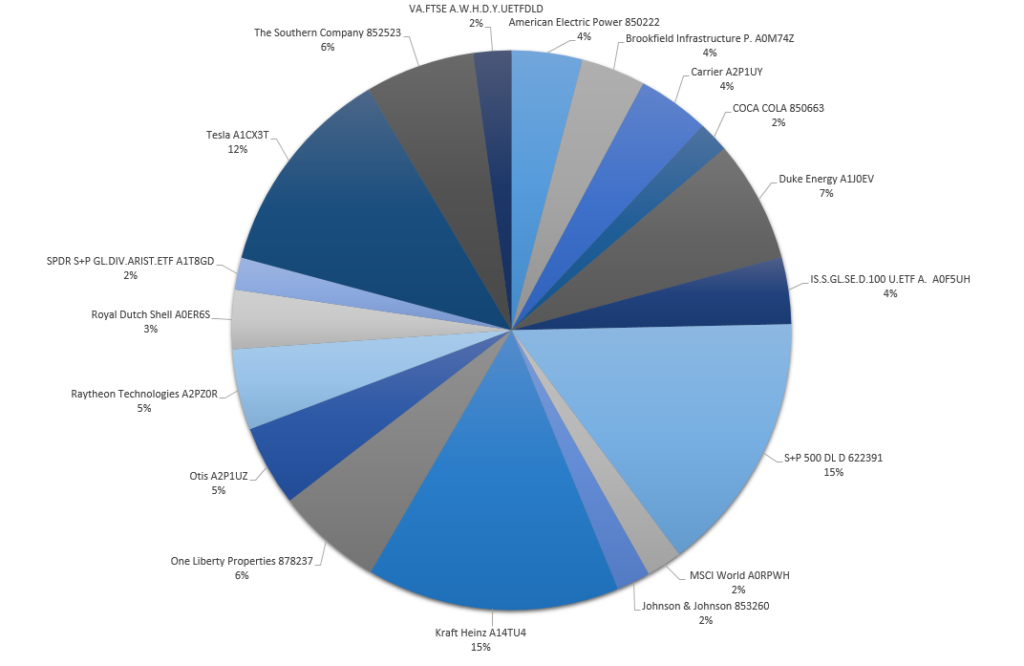

Dieses Kuchendiagramm zeigt nur, wie sich die einzelnen Positionen entwickeln. Daher habe ich mit Excel eine zweite Grafik für das Depot im August 2020 erstellt. Hier erkennt man die Verteilung basierend auf dem eingesetzten Kapital (Kaufpreis):

Der direkte Vergleich zeigt, wie sehr sich der Kauf der einzelnen Positionen in der Rendite unterscheidet. So ist die Tesla Position mit einer mittleren Positionsgröße der beste Performer im Depot. Kraft Heinz hat dagegen ordentlich Federn gelassen.

Ungleiche Positionsgrößen

Dem aufmerksamen Leser wird nicht entgehen, dass die Positionen ungleich groß sind. Ich habe zuerst meine Strategie festgelegt. Danach habe ich die passenden Unternehmen gesucht. Dann habe ich bei Rücksetzern jeweils gekauft. Ist meine maximale Positionsgröße erreicht, kaufe ich diese Aktie erst einmal nicht weiter. Im Laufe der Zeit wird sich der Bestand also angleichen.

Portfoliostrukturierung der Aktien

Das Aktiendepot soll vordergründig Ausschüttungen generieren. Diese Strategie bietet nicht die beste Performance. Es ermöglicht mir jedoch eine regelmäßige Ausschüttung. Diese kann ich wahlweise reinvestieren, parken oder ausgeben. Alle drei Szenarien wurden in der Vergangenheit angewendet. Da ich i.d.R. immer voll investiert bin, ist dies mein Rettungsanker. Neben meinen weiteren Einnahmen bietet es mir also ein regelmäßiges passives Zusatzeinkommen.

Deshalb besteht das Depot zum Teil aus verschiedenen ausschüttenden ETFs (Exchange Traded Funds). Der Fokus liegt jedoch auf Einzelaktien mit stabiler Dividendenrendite.

Fehler beim Investieren

Leider habe ich zu Beginn zweimal den gleichen Fehler gemacht und in das fallende Messer gegriffen. Die hohe Dividendenrendite und hohe Risikoneigung hat mich ganz klar Performance gekostet. Heute ist mir bewusst, dass eine hohe Dividendenrendite kritisch zu betrachten ist. Dank Diversifikation haben die Gewinneraktien diesen Fehler dennoch ausgebügelt.

Da ich sehr langfristig positioniert bin, behalte ich aktuell auch die Verliereraktien. Natürlich nur nach erneuter Überlegung und Beleuchtung der Ursachen. Gelegentlich verkaufe ich aber am Jahresende Positionen um Verluste gegenzurechnen bzw. Gewinne (Steuern) zu minimieren.

Ausrichtung des Portfolios

Ich gehe davon aus, dass der weltweite Energiebedarf steigen wird. Nicht zuletzt wegen des Wandels vom Verbrenner zur Elektromobilität.

Deshalb liegt der Fokus auf Energieerzeuger und Tesla. Zu den Energieversorgern zählt auch Royal Dutch Shell (RDS). RDS ist aktuell noch primär im Kraftstoffbereich aktiv. Ich gehe jedoch stark davon aus, dass die Infrastruktur (Tankstellen) auf den Bedarf der Elektroautos angepasst wird.

Sobald die Positionsgrößen ihr Maximum erreicht haben, werde ich jedoch weitere Bereiche ergänzen. Welche das sind, ist noch nicht entschieden. Auf jeden Fall wird noch ein weiterer Nahrungsmittelhersteller in das Depot wandern.

Blick in die Zukunft

Sobald das Primärziel (Positionsgrößen auf Maximalwert) erreicht ist, werde ich die Ausrichtung mehr auf Wachstumswerte legen. Somit besteht dann ein regelmäßiger Cashflow durch Dividenden und das Kapital kann mit mehr Risiko am Kapitalmarkt reinvestiert werden. Bis zum Jahresende werde ich die ausschüttenden ETF auffüllen. Bei dem REIT „One Liberty Properties“ bin ich mir noch nicht sicher, ob ich den Wert aufstocke oder verkaufe.