Es ist still geworden in meinem Kämmerlein. Nur noch ich gegen die anderen Börsenteilnehmer. Keine Prognosen, keine Meinungen, kein Live-Trading auf den Ohren und keine Musik im Hintergrund. Gelegentlich schiele ich auf mein Gekritzel auf dem Whiteboard. Eigentlich steht da gar nichts neues drauf. Trotzdem gibt es Dinge, die ich mir immer wieder in das Gedächtnis rufe, damit ich im Eifer des Gefechtes nichts Unüberlegtes lostrete.

Zudem führe ich jetzt häufig Selbstgespräche. Einige davon sind hörbar, andere wiederum nicht. Worum es dabei geht, steht im aktuellen Money Report Mai 2024:

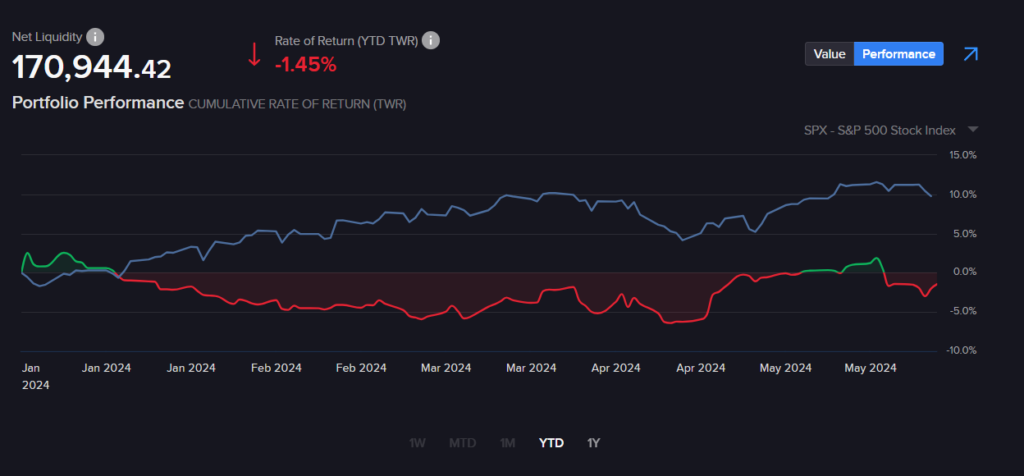

Performance

Immerhin, zeitweise durfte ich grüne Luft schnuppern:

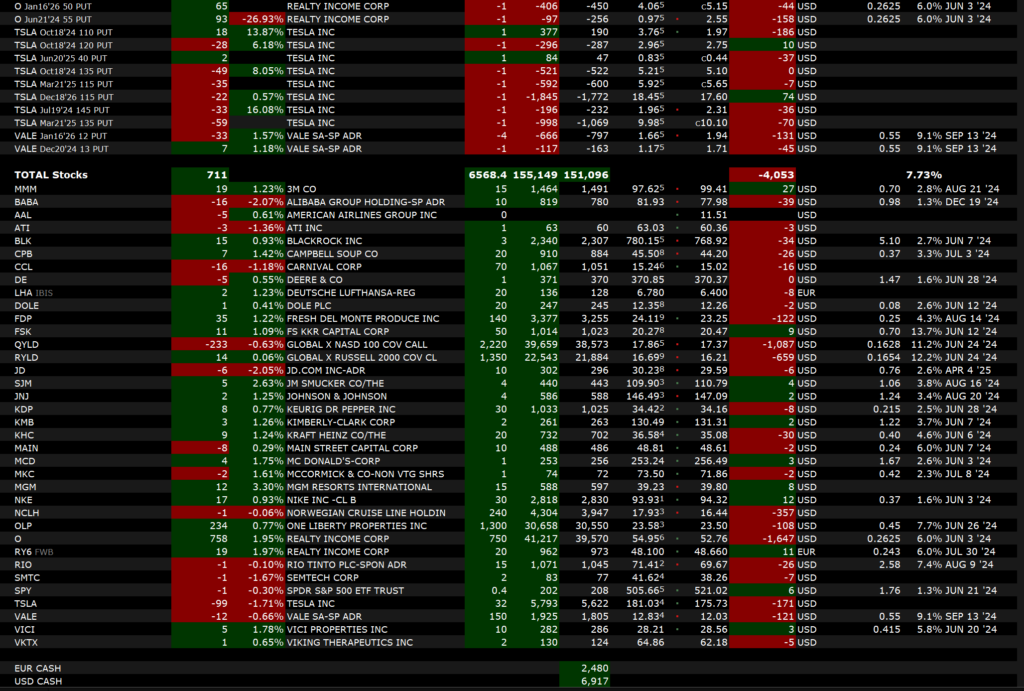

Positionen

Die Kirmes hat wieder geöffnet. Liegt daran, dass alle neuen Werte ein Kaufsignal abgegeben haben. Was anläuft, darf bleiben, was nicht, muss gehen:

Trading

Wie angedroht, hatte ich es insgesamt deutlich ruhiger angehen lassen. Ich nahm mir viel Zeit, um Wissenslücken zu schließen. Da der Monat recht bullisch war und ich einige Glückstreffer hatte, musste ich kaum Position im Verlust auflösen, bzw. waren die Gewinne fast jeden Tag weit höher als die Verluste.

Die realisierten Verluste liegen bei 85,50€ und der realisierte Gewinn beträgt 3.531,30€. Der Nettogewinn liegt somit bei 3.445,80€.

Der Gewinn hat keinen hohen Stellenwert, viel mehr achte ich auf die Disziplin. Hier schaffe ich es nur zu ca. 60% regelkonform zu arbeiten. Insgesamt habe ich Schwierigkeiten, meine Euphorie zu dämpfen und finde mein Risiko zu hoch.

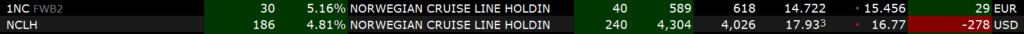

Am 01. Mai war nach meiner Auffassung überall Feiertag. Irgendwann gegen Nachmittag dämmerte es mir, dass die US-Börse doch geöffnet hatte. Dort begrüßte mich die NCLH Position mit einem Minus von mehr als 16%. Autsch. Zu spät, um hier noch artgerecht zu reagieren und damit ein klarer Regelverstoß. Nobody is perfect.

Zum Ende des Monats ging es dann heiß her und ich hatte zeitweise so viele Trades, dass ich danach platt war. Nun, man ist ja keine zwanzig mehr.

Die Disziplin hatte zu dieser Zeit nachgelassen, ich musste feststellen, dass dieses wilde Trading schon stark automatisiert ist und ich diese Abläufe nicht immer abfangen kann. Die letzten Tage ging es ordentlich abwärts, leider konnte ich nur anfangs trotzdem Geld verdienen, irgendwann waren die Short-Calls und Puts jedoch aufgebraucht. Viele der Trümmerhaufen sind geplant, nur 2 Positionen brechen meine Regeln. Verlustentscheidungen laufen nicht immer ohne „interne Diskussion“ ab, werden aber für gewöhnlich umgesetzt.

Meine Marginauslastung liegt jetzt über 50%. Ich lasse die Auslastung derzeit bewusst ansteigen, um zu sehen, ob ich mit der Initialgrenze bei einem Anstieg der Volatilität und gleichzeitigem Wertverfall der Long-Positionen psychisch und technisch durchhalte. Auch für den Fall, dass man mal nicht reagieren kann.

Funfact: KHC, KDP und CPB wollten nicht aufhören zu steigen, also eröffnete ich jeweils eine Position. Und siehe da, schon fallen die Kurse und wenn der Pivot Point kommt, verkaufe ich PUT’s. Inverse-Trading zum Erfolg gedreht.

Optionen

Ich habe im vergangenen Monat testweise PUT’s gekauft und vertical Spreads bzw. Bull PUT’s gehandelt. Zweiteres werde ich ab sofort bevorzugt in meinen Handelsaktivitäten berücksichtigen. Mir gefällt hierbei das Risk\Reward-Ratio und die beidseitige Gewinnmöglichkeit.

Zudem interessierte ich mich für Pleitegeschichten im Reich der Optionen. Einen neuen Lernerfolg konnte ich jedoch nicht daraus ziehen, denn den größten Unsinn habe ich glücklicherweise schon hinter mir.

Neu im Programm ist nach meinem letzten Studiengang der IWM. Durch die im Vergleich zum SPY höhere Volatilität bekomme ich eine bessere Prämie bei einem niedrigeren Gesamtrisiko.

12/12 Strategie:

Hier gibt es aktuell keine Veränderung. Den nächsten Short-Put werde ich dann bei 31 oder 33 ansetzen:

- Monat 1/12 = Eingebucht + Verkauft = 17,70$

- Monat 2/12 = Vorzeitig geschlossen = 29,00$

- Monat 3/12 = Vorzeitig geschlossen = 58,00$

- Monat 4/12 = Vorzeitig geschlossen = 41,00$

- Monat 5/12 = ?

- Monat 6/12 = ?

- Monat 7/12 = ?

- Monat 8/12 = ?

- Monat 9/12 = ?

- Monat 10/12 = ?

- Monat 11/12 = ?

- Monat 12/12 = ?

Stochastic RSI

Dieses Ding nutze ich derzeit experimentell, um bei meinen vertrauten Werten einen überverkauften Zustand zu erkennen. Keine Ahnung, ob das wirklich funktioniert. Das folgende Bild zeigt beim Wert FDP einen überverkauften Zustand. Erkennbar an der blauen Welle unterhalb des Charts. Also bin ich dort mal eingestiegen. Einmal als Position und einmal als Short-PUT unter dem letzten Tief. Etwas verfrüht, wie sich später zeigte:

Barometer

Ich bin sehr risikofreudig, zumindest aus der Perspektive anderer Menschen. Aktuell fahre ich ein recht hohes Risiko, ohne es wirklich zu spüren und ziehe deshalb einen Punkt ab. Als Hilfe zur Selbsthilfe sozusagen. Seitdem ich fast jeden Morgen einige Minuten meditiere, habe ich mit der Impulskontrolle kaum noch zu kämpfen. Dennoch liegt die Disziplinierungsrate nur knapp über 60%. Statistisch ausreichend, um profitabel zu sein und gleichzeitig ärgerlich, weil das Affenhirn so oft die Kontrolle behält.

- Risiko beachten und kalkulieren: 6/10

- Dem Trend folgen: 9/10

- Keine Meinung manifestieren: 9/10

- Impulskontrolle: 8/10

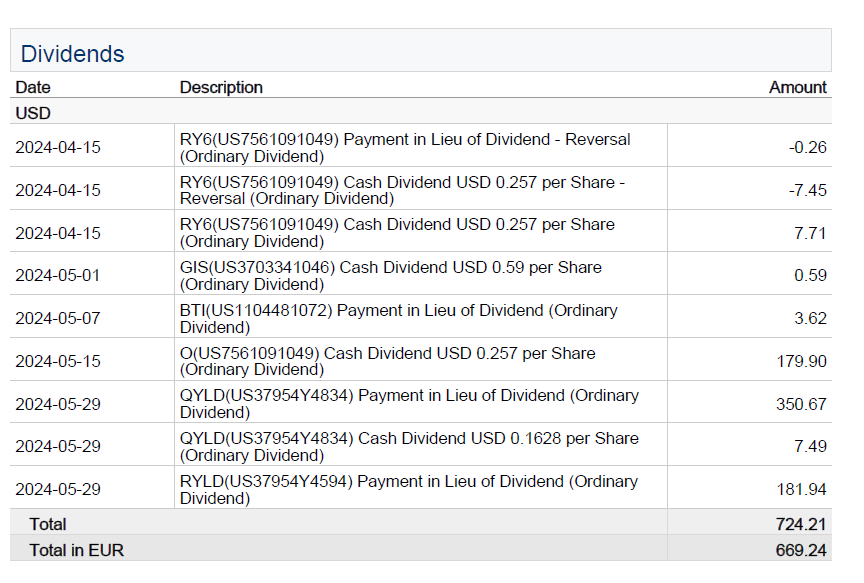

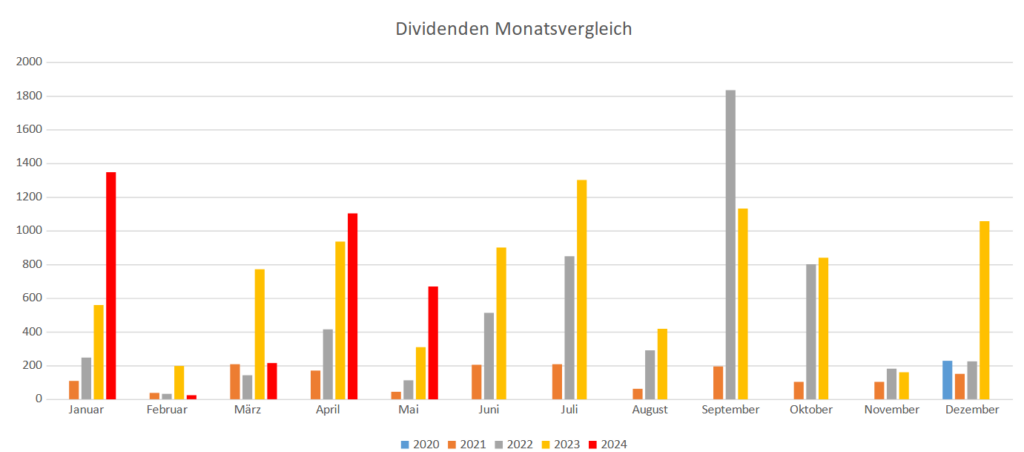

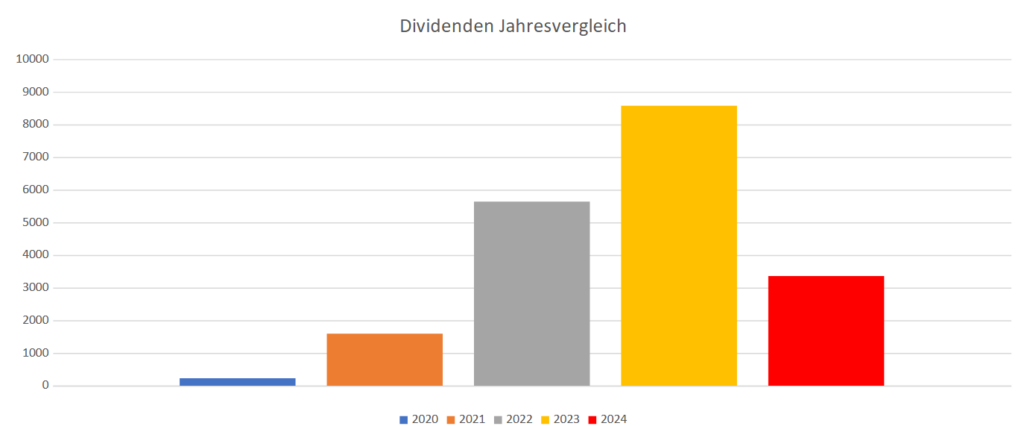

Dividenden

Ja, sind halt da, keine große Sache:

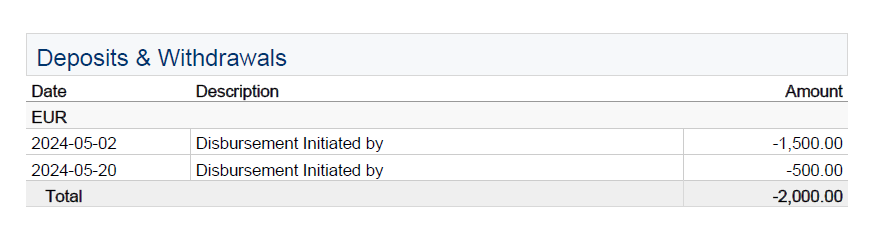

Entnahmen

Hier musste ich leider zweimal zugreifen, bei KitchenAid sind gerade Sparwochen angesagt. Einerseits stehe ich total auf diese Sachen und andererseits habe ich jetzt 6 Monate auf den passenden Zeitpunkt gewartet. Da schenke ich IB doch gerne den Zehner für die zweite Entnahme innerhalb eines Monats. Weiterhin stand der Quartalseinkauf an und dieser liegt ungefähr bei 500€:

Einmal noch

Hatte ich schon erwähnt, welchen Unsinn ich früher angestellt hatte? Viel Geld und keinen Plan. So langsam kehrt sich das Ganze jedoch um. Der Gedanke daran, welche Verluste mit dem heutigen Wissen unnötig gewesen waren, zermürbt mich jedoch nicht mehr so stark. Das Wissen, dass dies in Zukunft seltener passieren wird, stärkt mein mentales Immunsystem. Ganz ohne die selbstlose Unterstützung der Gesundheitsindustrie.

Einen Knalltütenfaktor mit dem Faktor 10/10 überreiche ich mir noch für den mehrfach angegangenen Versuch, irgendeine Schrottaktie zu kaufen und zu halten, mit dem visualisierten Bild, in der Zukunft damit einen Rekordgewinn zu erzielen und dann allen bewiesen zu haben, was ich für ein Großmeister bin.

Nochmal auf der Couch

Nach der Lektion von Roland Ullrich, bei der es darum ging, dass man seine Persönlichkeit kaum ändern könne, kam in mir zunächst der Trotz hoch, der sagte: „Nein, das kann ich doch“. Irgendwie ist allein das schon sehr witzig. Nun gut, ist der Gedanke einmal platziert, rattert die Birne dann doch los und der Trotz zieht sich langsam zurück.

Mir wurde jedoch auch klar, dass der (vermutlich) nicht änderbare Teil nicht unbedingt etwaige Fixierungen beinhaltet. Es scheint hier mehr um generelle Eigenschaften zu gehen. Wenn die Hardware eine begrenzte Kapazität hat, wird die Software wohl auch Limitierungen haben. Das kann gut sein oder schlecht. Zum Glück gibt es aber auch am Kapitalmarkt für jeden einen passenden Deckel. Wer suchet, der findet.

Bei meiner Hardware ist der unveränderliche Teil die Scanner-Eigenschaft. 40 Jahre die gleichen Dinge machen? Unmöglich, lieber wähle ich den Freitod. Und genau da muss ich wohl ansetzen. Damit werde ich vermutlich kein Nischenprofi aber erwirtschafte von Zeit zu Zeit Kapital in verschiedenen Disziplinen mit jeweils mittlerem Können. Also, soweit zumindest mein Plan.

Das Gerede

Es gibt eine Technik aus dem Reich der Mitte Psychologie, bei der man sich selbst als Kind betrachtet und eine andere Stimme im Kopf den Erwachsenen darstellt. In Bezug auf das Marktgeschehen sagt der Erwachsene zu meinem Kind je nach Situation verschiedene Sätze:

- Du musst nicht bei der ersten Bewegung mit dabei sein. Du kannst abwarten und dann Aufstocken oder Einsteigen.

- Deine Verluste haben keinen Bezug zu deinem persönlichen Wert.

- Deine Gewinne haben keinen Bezug zu deinem persönlichen Wert.

- Wenn du einen Zug verpasst hat, ärgere dich nicht, denn da kommt schon der Nächste.

- Es ist in Ordnung, wenn du dich über einen Gewinn freust, aber Hochmut kommt vor dem Fall.

- Es ist in Ordnung, sich über einen Verlust zu ärgern, aber lasse durch die Erkenntnis daraus in der Zukunft ein Plus erzeugen.

Umleitung

Ich habe bei meinem Persönlichkeitsprofil drei maßgebliche Prägungen festgestellt. Es handelt sich um die Charakterzüge Trotz, Ungeduld und den Wunsch nach Wiedergutmachung. Nach Erkenntnis dieser Momentaufnahme versuchte ich zunächst, diese Dinge zu unterdrücken. Zwar gelang das in einem annehmbaren Rahmen, aber ich fing an, mir die Frage zu stellen, wie es denn wäre, diese Eigenschaften, welche in meinem Leben bisher eher förderlich waren, so anzuwenden, dass ich damit am Kapitalmarkt einen Vorteil gewinnen kann.

Zwei Beispiele hierzu:

Der Markt ist eröffnet, die Zahlen waren bombe und nun ballert die grüne Kerze nach oben. Als Fortgeschrittener danke ich mir natürlich, dass ich auf einen Einstieg warten muss. Nun kommt der Trotz zum tragen: „Nöhh, mit dir will ich jetzt gar nichts zu tun haben, ich rede (stocke auf oder steige ein) erst mit dir, wenn du dich beruhigt (Pullback oder Base) hast.“

Ich besitze eine kleine Einstiegsposition, die in den negativen Bereich fällt. Trotzmodus: „Du doofe Aktie, ich kaufe dich erst wieder nach, wenn du am letzten Tief bist, bäh.“ Erstaunlich, wie selten dieser Bereich in einem übergeordneten Aufwärts- oder Seitwärtstrend wirklich erreicht wird.

Mal schauen, wo dieses Experiment hinführt.

Veränderung

Seitdem ich kaum noch darauf achte, wie hoch mein Gewinn ist, sondern vielmehr danach urteile, wie gut ich meine Disziplin umsetze, spüre ich eine langsam wachsende und tiefsitzende Selbstsicherheit. Ich entwickle die Fähigkeit, in jeder Marktsituation eine passende Lösung parat zu haben. Gleichwohl ich vor allem in der Abwärtsbewegung vor der Umsetzung oft stark blockiert bin. Ich entwickle ein Gefühl dafür, was im Trading richtig ist.

Gleichzeitig wächst meine Skepsis, ob ich nicht einfach wieder nur Glück habe.

Sparplan

Ich bin leider so ein Klickerhannes und brauche immer wieder etwas Beschäftigung. Da man in der TWS auch kleinere Anteile als 1 kaufen kann, habe ich nun einen manuellen Sparplan aufgesetzt. 1x pro Monat darf ich jetzt den SPY (S&P 500) mit sagenhaften 0,4 Anteilen aufstocken. Klingt komisch, ist aber so.

Spanner

Da es mir trotz 5 Bildschirmen immer wieder passiert, dass ich bekannte Positionen aus den Augen verliere, habe ich einige kleine Positionen im Depot. Diese dienen mir je nach Preislevel als Aufstocksignal (bei PRS) oder Einstiegssignal für PUT’s. Die Auserwählten hören auf die Namen CPB, KHC, KDP und RIO.

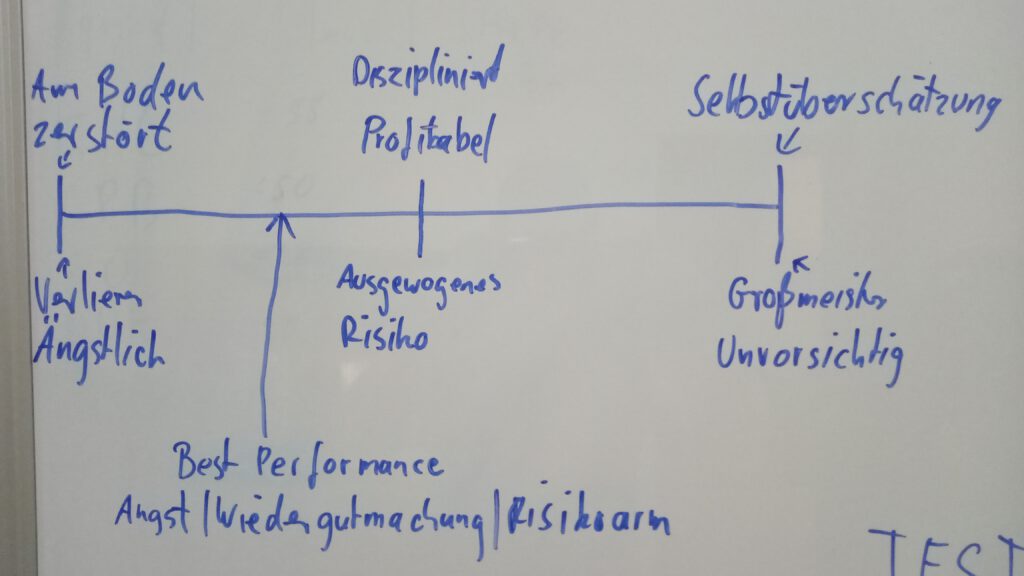

Der Schieberegler

Ich enddeckte, dass meine Disziplin stark von meinem Gemütszustand (Grundlaune, Gewinnserie oder Verlustserie, Tagesform und Tageszeit) abhängt. Die nachfolgende Grafik verdeutlicht dies. Auch hier versuche ich, in der Mitte, mit Tendenz zur linken Seite zu bleiben, da hier mein Engagement am besten aufgestellt ist. Nach einer Verlustserie gerate ich nach links, nach einer Gewinnserie nach rechts:

Cashflow

Ich habe mich dazu entschlossen, meine Strategien so auszurichten, dass ich möglichst immer Liquidität besitze, also stets über Cash verfüge. Das bedeutet, dass ich bei Entscheidungen bezüglicher meiner Gewinne einen kleineren Profit vorziehe, wenn ich dadurch meine Margin entlasten kann. So würde ich z.B. einen eingebuchten Short-PUT im leichten Gewinn eher verkaufen, anstatt auf eine weitere Steigerung zu spekulieren. Je nach Kursverlauf natürlich.

Anderes Beispiel: Ist der Covered-Short-Call im Minus und die zugehörige Position entsprechend im Plus, löse ich beides lieber auf.

(No) Virus

„Und bist du erst infiziert, ist alles andere egal.“ Ja, genau da stehe ich im Moment. Ich liebe die kreativen und realitätsbezogenen Texte der Gruppierung mit dem Namen Böhse Onkelz. In meiner Echokammer ist abseits von Familie und Co. nur noch das Thema Trading präsent. Das steigert das Lerntempo und erhöht das Wohlbefinden.

Moneyprinter

Nach zwei Jahren aktiver Tätigkeit im Reich der Finanzen stelle ich fest, dass der Kapitalmarkt ein riesiger Gelddrucker ist. Der menschlichen Psyche ist es zu verdanken, dass immer wieder neue Leute ihr Glück versuchen und die Erfolglosen mit einer Quote von 90-95% dem Rest das Einkommen sichert. Irgendwie gemein aber irgendwie auch fair. Im Gegenzug zum staatlichen Lotto hat man hier zumindest eine gewisse Chancengleichheit.

Sector Rotation

Da ich, wie viele meiner Mitstreiter, aktuell die Long-Richtung bevorzuge, suche ich für mein Swing-Trading heruntergeprügelte Werte mit stabilem Hintergrund. Die Methode ist nicht neu und damit reite ich die Wellen auch nicht alleine. Um eine Übersicht zu haben, welche Sektoren gerade gefragt sind und welche nicht, nutze ich diese Seite. Bei den gefallenen Werten konzentriere ich mich auf die jeweiligen Marktführer und warte auf ein Einstiegssignal.

Die Stärke

Vor einigen Monaten sah ich den Satz „Selling into strength“ zum ersten Mal. Begriffen hatte ich das nicht, denn wenn es grün wird, soll man doch mitmachen und dabei sein. Da es aber ein Satz der Profis ist, geisterte er mir immer wieder durch den Kopf. Neulich dämmerte mir dann, dass es durchaus Sinn macht, in die Stärke zu verkaufen, zumindest wenn ich zuvor nahe am Boden eingekauft habe. Schließlich kommt nach dem grün in vielen Fällen keiner mehr nach und es wird rot. Daher lautet die Fortsetzung des Slogans auch „Or selling into weakness“. Teilliquidierungen (Gewinnmitnahmen) im Bereich von 25% helfen mir hier, mich bei einer fortschreitenden Aufwärtsbewegung nicht zu ärgern.

Und wenn ich am Anfang der Welle nicht dabei war, warte ich einfach auf die Nächste. (Anmerkung der Redaktion: Sauschwer, aber machbar!)

Doppelverdiener

Ich nutze derzeit verstärkt langlaufende Short-PUT’s mit hohen Prämien, um Kapital im Depot zu haben, welches ich in T-Bills eingelagert habe. Damit kommen noch Zinsen drauf und ich habe im Falle einer Einbuchung „Rettungskapital“ über. Die Idee ist natürlich nicht neu.

Wichtig ist bei diesem Vorhaben jedoch eine ausreichende Margin (ca. 75%), da es sonst schnell eng werden kann. Meine Auslastung ist höher, weil ich jederzeit bereit bin, Positionen frühzeitig und auch im Verlust zu schließen. Tritt der Ernstfall ein, werden die T-Bills-Positionen umgehend aufgelöst.

Genial

Da ich ein €-Depot führe und ich hauptsächlich in $ trade, habe ich den Vorteil, bei einer Minusposition bei Trendumkehr ebenfalls in € einzusteigen. Auf dem Weg zurück in den Gewinn ($-Position), greife ich noch ein paar Kröten in € mit ab. Für kurzfristige Geschichten (Intraday) ist die Gebührenstruktur und Liquidität der €-Werte aber eher nicht geeignet:

Statistischer Vorteil

Da ich nun meine Stärken und Schwächen recht gut kenne und damit meine Methoden gut zu mir passen, wird es Zeit, diese so zu verbessern, dass sich der statistische Vorteil erhöht. Dieser Vorteil ist wichtig, da ich ja nicht wissen kann, was morgen passiert. Auch wenn ich das immer glaube.

Folgende Methoden wende ich dafür an:

- „Pivot Point Hunt“, der Versuch, einen Umkehrpunkt zu erwischen. Läuft das nicht an, gehe ich sofort raus. Mein Vorteil hier: Ich bin bei Erfolg direkt drin und kann mich zurücklehnen.

- RSI Nutzung um „Überkauft“ oder „Überverkauft“ festzustellen. Mein Vorteil ist hierbei, dass die Chance auf Trendumkehr steigt.

- Je näher ich an einem Level bin, desto höher ist die Wahrscheinlichkeit für eine Trendänderung oder Trendbestätigung.

- Aufstocken bei Pullback. Mein Vorteil: Niedrigerer Einstandskurs und damit freier in der Stopsetzung.

- Einstieg bei Base: Mein Vorteil: Bei Ausbruch höhere Chance im Gewinn zu bleiben.

- Einstieg bei Pullback. Etwas höherer Vorteil gegenüber Einstieg innerhalb einer grünen Kerze.

- Lange Laufzeit bei Optionen: Geringere „Kaufkosten“ bei Einbuchung und Cash zur weiteren Anlage.

- Relativ hohe Cashqoute: Verringerung Risiko für Positionsschließungen wegen Marginauslastung im Verlust bei gegenläufiger Marktphase.

- Anpassung der Methoden an die jeweilige Marktphase: Verringert die Gefahr von Drawdowns.

- Trendfolge: Erhöht die Wahrscheinlichkeit auf einen Gewinn.

- Hohe Volatilität erhöht die Prämien bei den Optionen. Damit erhöhen sich die (Short-PUT/CALL) Gewinne bei Beachtung aller anderen Kriterien. Das kann sich hier jedoch auch gegenteilig auswirken.

- Beachtung der implizierten Volatilität. Hier verwende ich statistische Wahrscheinlichkeiten zu meinen Gunsten.

Halbgar

Neben dem anderen Krempel beginne ich, zu begreifen, warum ein kontrollierter Verlust besser ist, als ein unkontrollierter Gewinn. Warum das so ist, erläutere ich im nächsten Beitrag.

Risiko

Ich bin mit meinem Risikolevel ja schon gut dabei. Wenn ich aber darüber nachdenke, wie andere ihr Risiko halten, mit roten Kontoständen und nebenbei ordentlich in Optionen drin, frage ich mich schon, ob da jemand lebend rauskommt. Ich habe ca. 30% seit Beginn der aktiven Handelsaktivitäten verbraten, macht also 43% Wiedergutmachung. Mehr wird dann ordentlich schwer.

Aber unter uns, um Wiedergutmachung geht es mir gar nicht mehr und das ist auch kein gutes Ziel, zumindest nach meinem jetzigen Kenntnisstand. Alles, was dem Ego unterliegt, gilt es zu vermeiden.

Whiplash

Den Film Whiplash hatte ich im vergangenen Monat erstmalig gesehen. Ich gebe zu, ich bin nachhaltig beeindruckt und erkenne gewisse Parallelen. Die Botschaft lautet: Wer etwas erreichen will, lässt sich durch nichts aufhalten. Gilt natürlich auch für den Kapitalmarkt. Wenn meine Disziplin es zulässt, werde ich mir so ein Krachmachding irgendwann auch zulegen. Davon träume ich schon seit über 25 Jahren. Bis dahin muss eine kürzlich bestellte, elektronische Variante reichen, welche mittels Containerbeiladung in 2-3 Monaten hier in Paraguay eintrudeln dürfte. Im Fach Musik hatte ich früher übrigens stets eine 5. Einmal sogar eigentlich eine 6, aber ich konnte die Lehrerin mit einer Rose bestechen. Was für ein korruptes System.

Aber keine Sorge, ganz so krass wie im Film sind meine Methoden dann auch wieder nicht.

Zitat des Monats

„Traden lernen ist nicht schwer, profitabel bleiben dagegen sehr.“

(Eigene Kreation, Verwendung ausdrücklich erlaubt)

B4/42

„Frau Meier, haben Sie B4/42 gesehen?“ „Ja, Herr Müller, der ist gerade nach draußen gerannt und rief ganz aufgeregt: Her mit den Moneten!“

Exit

Nun denn, datt war’s mit’m Money Report Mai 2024. Wahrscheinlich der Längste in der Geschichte. Mal sehen.

Dein innerer Erwachsener klingt ein bisschen nach neunmalklugem Konfuzius – da würde mein inneres Kind mit Trotz reagieren

Das gehört zu den Dingen, die ich aushalten muss, wenn ich ehrlich zu mir selbst bleiben will.